Le PERP a été mis en place dans le but d’inciter les Français à épargner en vue de la retraite. En retour des placements, le titulaire bénéficie d’une fiscalité intéressante. Cependant, depuis la loi Pacte, le PERP n’est plus commercialisé depuis le 1er octobre 2020. Toutefois, les PERP ouverts avant cette date restent actifs et les titulaires peuvent continuer d’y faire des versements et de profiter de ses avantages. Si les règles restent inchangées, pour tout transfert d’un PERP vers l’un des nouveaux PER (Plan Epargne Retraite), ce sont les règles de ce nouveau plan qui s’appliquent. Zoom sur le Plan d’Épargne Retraite Populaire.

Tout savoir sur le Plan d’Épargne Retraite Populaire (PERP)

Qu’est-ce que le Plan d’Épargne Retraite Populaire (PERP) ?

Inspiré du Préfon ainsi que du contrat Madelin et mis en place par la loi Fillon le 21 août 2003 à l’occasion de la réforme des retraites, le PERP est un ancien produit d’épargne retraite. Il permettait aux titulaires de se constituer une épargne afin de compléter la rente de retraite le moment venu.

La fiscalité des PERP était très avantageuse, raison pour laquelle de nombreux salariés ont souscrit à ce type de produit financier. Le PERP a été évincé par la loi Pacte de 2019 : il n’est donc plus possible de contracter ce type de produit. Toutefois, les titulaires peuvent continuer de faire des versements sur leur plan et conservent leurs avantages. Avant de le transformer en PER, il convient donc de bien prendre note de toutes les différences.

Les conditions pour bénéficier du PERP

Les PERP pouvaient être contractés par des particuliers, mais aussi des entreprises pour le compte des salariés. Ils étaient régis par le code des assurances, de la mutualité ou de la Sécurité sociale. Afin de détenir un PERP, il fallait être une personne physique résidant fiscalement en France et étant toujours dans la vie active.

Le PERP pouvait être souscrit à n’importe quel âge, et ce, jusqu’à l’âge maximum de l’espérance de vie indiqué dans les tables de générations, dont on retirait 15 ans. À la sortie, l’épargne du PERP peut être sortie en rente viagère ou bien une partie en capital et le reste en rente.

À qui s’adresse ce plan d’épargne ?

Le PERP s’adressait à tous les Français. Cependant, il était plus adapté aux actifs et plus particulièrement aux salariés ayant envie de cotiser volontairement durant leur vie professionnelle, afin de profiter d’un complément de retraite. Il attirait notamment les travailleurs aux revenus élevés, car le système de défiscalisation était plus intéressant.

Comment fonctionne le PERP ?

Le fonctionnement du PERP était très simple, bien que les règles puissent changer en fonction du type de contrat souscrit.

Les différents types de contrats

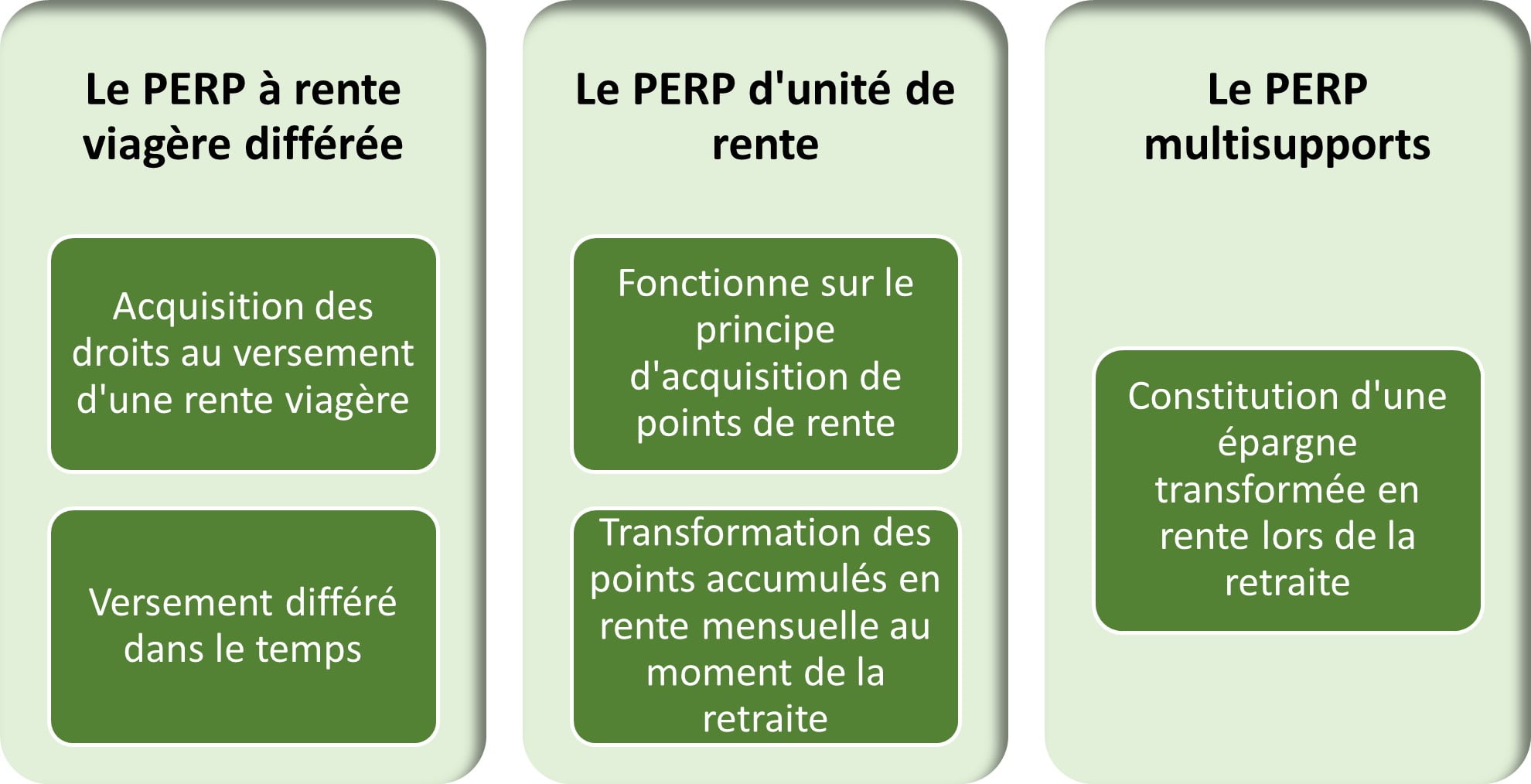

Il existe trois types de contrats PERP à distinguer :

Les contractants pouvaient choisir les supports d’investissement afin de rentabiliser leur PERP. Donc en plus de ces trois types de produits, il fallait aussi tenir compte du degré de risque choisi, à savoir :

- le placement en euros : peu risqué, car il offrait un capital garanti, mais n’était pas rémunérateur ;

- le placement sur des fonds d’investissement : moyennement risqué, il assurait une épargne plus rémunératrice ;

- le placement sur des produits de type SICAV : option de gestion sécurisée.

Les versements : comment alimenter son contrat ?

Les versements du PERP pouvaient être réalisés via 2 sources :

- les versements libres ou programmés ;

- les transferts.

Pour les versements libres et programmés, il n’existait pas de montant minimal légal ni de régularité, mais certains contrats pouvaient imposer une certaine somme. En règle générale, les versements libres étaient de l’ordre de 50 à 1 500 euros, quant à ceux programmés, les montants fixes étaient versés à date fixe prédéfinie contractuellement. À noter que ces conditions pouvaient être modifiées.

Concernant les transferts, il s’agissait généralement de fonds provenant d’autres épargnes retraites, comme :

- Le PERE ;

- l’Article 83 ;

- le contrat Madelin (y compris agricole) ;

- le Préfon ;

- un autre PERP.

Depuis le 1er octobre 2020, il n’est plus possible de procéder à des transferts de fonds sur un PERP.

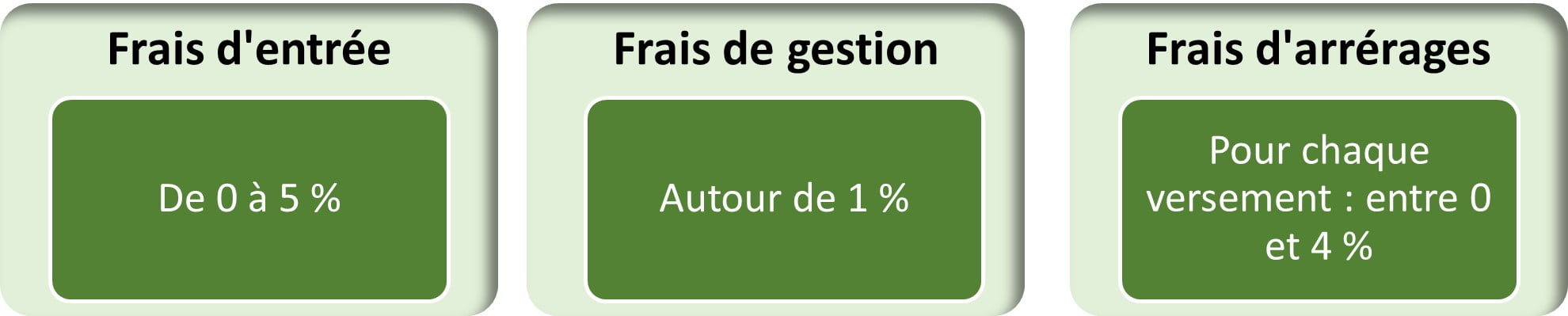

Les frais relatifs au PERP

Les frais du PERP étaient variables et plutôt importants. En effet, les établissements souscripteurs prélevaient des frais à toutes les étapes : entrée, gestion et sortie.

Les obligations de l’organisme gestionnaire

Le souscripteur d’un PERP devait respecter 4 obligations :

- informer le titulaire de l’évolution du compte de façon régulière ;

- informer annuellement le titulaire des frais prélevés ;

- communiquer une estimation de la rente viagère envisageable ;

- préciser les conditions de transfert vers un autre produit d’épargne (PER par exemple).

La fiscalité du PERP

Le PERP est intéressant sur le plan fiscal puisqu’il permet de réduire l’impôt. Voici les avantages qui peuvent en découler.

Une déduction fiscale annuelle

Les cotisations versées sur un PERP peuvent être déduites du revenu imposable annuel. Cela est valable pour chaque détenteur de PERP, même lorsqu’il s’agit d’un couple. Cependant, les plafonds s’élèvent à :

- 10 % des revenus nets de l’activité professionnelle précédente avec déduction maximum de 35 194 euros ;

- ou 4 114 euros si le montant est plus élevé.

La déduction fiscale annuelle est intéressante lorsque le taux d’évolution est élevé. Si le titulaire du PERP n’est pas imposable, par définition, il n’a aucun avantage fiscal.

Par exemple, un couple imposé à 11 % et ayant versé 3 000 euros en tout sur son PERP peut déduire 11 % de ses versements. En d’autres termes, la défiscalisation s’élèvera à 330 euros. Pour un même versement, un couple imposé à 30 % pourra déduire 900 euros.

La fiscalité à la sortie du plan en rente

Les sommes perçues restent imposées sur le revenu selon le barème progressif de l’impôt sur le revenu, après un abattement de 10 %. Elle n’échappera pas non plus aux prélèvements sociaux selon le taux en vigueur (17,2 % actuellement).

Avec le PERP, il est possible de demander une sortie en rente et en capital, respectivement à hauteur de 80 et 20 %. La rente est alors imposée selon les règles applicables aux rentes viagères, pensions et retraites. Le capital, quant à lui, est imposé au barème progressif de l’impôt sur le revenu.

Les avantages et les inconvénients de ce plan d’épargne

Comme tous les contrats d’épargne, le PERP présentait des avantages, mais également quelques inconvénients.

Les avantages du PERP

Le PERP garantissait un revenu complémentaire au moment de la retraite et celui-ci était à vie. La sortie en capital de 20 % permettait aux détenteurs de réaliser un projet, comme celui d’acquérir une résidence principale par exemple.

Grâce au PERP, le conjoint, mais également les enfants étaient protégés, puisque tout souscripteur pouvait nommer des bénéficiaires. D’autre part, les versements effectués tout au long de la carrière professionnelle étaient en partie déductibles de l’impôt sur le revenu. N’entrant pas dans les niches de plafond fiscales, le PERP était idéal pour les actifs gagnant bien leur vie, puisqu’il n’y avait aucun plafonnement pour les dépôts.

Les inconvénients du PERP

Le capital versé était bloqué jusqu’au moment de la retraite, sauf dans des cas précis et définis par la loi. La sortie de l’épargne ne pouvait être réalisée que sous forme de rente, même si une souplesse de 20 % pouvait être accordée en capital.

La rente était imposable sur l’impôt sur le revenu ainsi que sur les prélèvements sociaux, ce qui en faisait un produit d’épargne intéressant pour les salariés fortement imposés.

Enfin, le PERP était un placement risqué puisque les gains n’étaient pas garantis ou peu élevés. Ainsi, ils ne permettaient pas de compenser l’inflation durant la période de vie professionnelle.

Les différents modes de sortie du Plan d’Épargne Retraite Populaire

L’épargne du PERP peut être sortie en rente ou en capital. Quelles sont les différences et quel est le meilleur choix ? Faisons le point.

La sortie en capital

La sortie en capital stipule que la globalité de l’épargne obtenue est sortie d’un seul coup. Sauf qu’avec le PERP, la sortie en capital se fait sous la forme suivante :

- 20 % de l’épargne en capital ;

- 80 % sous forme de rente.

Le montant de la rente viagère (soit 80 %) n’est pas aussi important qu’une sortie en rente globale. De plus, pour sortir l’épargne en capital, il faut que cette modalité ait été prévue et inscrite dans le contrat. En effet, ce mode de sortie n’est pas obligatoire, donc certains assureurs ne le proposent pas. Il est donc important de vérifier cette close avant de signer.

La sortie sous forme de rente

Étant donné que le but du PERP est de constituer une épargne complémentaire pour la retraite, la sortie en rente était privilégiée. Pour connaître le montant mensuel, le souscripteur doit se baser sur le montant de l’épargne cumulée et l’utiliser pour déterminer la mensualité à verser. D’autre part, l’âge du titulaire au moment de solder son PERP sera aussi un critère déterminant.

Si le montant de la rente viagère mensuelle est inférieur à 100 euros, le souscripteur peut vous verser l’épargne en capital.

Quels sont les cas de déblocage anticipé ?

L’épargne cumulée sur un PERP est bloquée jusqu’au moment de la retraite. Pourtant, il est possible de débloquer les fonds de manière anticipée dans 6 cas de figure très précis :

- le décès du conjoint ;

- un surendettement ;

- une invalidité ;

- la liquidation judiciaire par jugement ;

- l’expiration des droits chômage après un licenciement ;

- l’absence de contrat de travail depuis deux ans pour les mandataires.

Pour obtenir un déblocage anticipé, le titulaire du PERP doit envoyer un courrier recommandé avec accusé de réception à son gestionnaire en joignant également un justificatif d’identité, un RIB ainsi que tous les documents nécessaires pour justifier la situation exceptionnelle.

Que se passe-t-il en cas de décès du titulaire ?

Deux cas de figure se présentent ici.

Le décès du titulaire avant liquidation du PERP

La rente viagère sera versée aux bénéficiaires mentionnés dans le contrat. En général, il s’agit du conjoint et/ou des enfants. Cependant, le ou les bénéficiaires peuvent aussi être des personnes sans lien de parenté.

Si le bénéficiaire est un enfant et qu’il est mineur au moment du décès, la rente lui sera versée sous forme de rente temporaire d’éducation jusqu’à ses 25 ans.

Le décès du titulaire après liquidation du PERP

Le contrat ainsi que les modalités choisies détermineront comment les sommes restantes seront attribuées. En général, plusieurs formules de rente sont proposées, mais les plus courantes sont :

- la rente viagère simple (le versement de la rente est arrêté au décès) ;

- la rente viagère avec réversion (toute ou partie de la rente continue d’être versée aux bénéficiaires).

Qu’est ce qui change entre un PER Individuel et un PERP ?

Le PER Individuel (PERI) conserve la majorité des avantages d’un PERP. Cependant, il est un peu plus souple au niveau de la sortie de l’épargne, puisqu’il permet au titulaire de bénéficier d’une sortie en :

- rente ;

- capital ;

- mélange de capital et rente.

Le PER Individuel est celui qui ressemble le plus au PERP. Il permet par exemple de débloquer les fonds de façon anticipée pour acquérir sa résidence principale. Le PERI autorise aussi une gestion sécurisée, ainsi que la souplesse des versements et le regroupement des contrats.

Enfin, les avantages fiscaux liés aux versements sur les PERP sont identiques au PERI. C’est à la sortie que l’on constate des différences, avec entre autres un aménagement favorable en cas de sortie en capital au moment de la retraite. De même, la fiscalité en cas de décès évolue favorablement avec le PER Individuel.

Comment transférer un PERP sur un PER ?

Attention, avant tout transfert d’un PERP vers un PER, il convient de vérifier le montant de l’épargne estimé au moment du départ à la retraite. S’il présente un encours faible, alors il est préférable de conserver le PERP. En effet, l’épargne pourra être versée en une fois et sera alors soumise à une fiscalité allégée. Cela n’est pas possible avec un PER. Le transfert est surtout avantageux pour les PERP ayant une grosse épargne et/ou ayant plus de 10 ans.

Le transfert d’un PERP vers un PER est généralement avantageux. Cependant, comme il existe un grand nombre d’organismes souscripteurs, il est vivement conseillé de comparer les offres afin de trouver le contrat le plus approprié.

Une fois que le gestionnaire PER a été sélectionné, le titulaire du PERP doit demander le transfert. Les fonds doivent être transférés sous 2 mois maximum après la demande.

L’essentiel à retenir sur le PERP

Même s’il n’est plus commercialisé, le PERP reste toujours actif pour les détenteurs. Le Plan d’Épargne Populaire est un système d’épargne tunnel, servant à constituer un complément de retraite. La gestion peut être sécurisée en fonction des actifs choisis. Les sommes cumulées ne peuvent être débloquées que le moment de la retraite venu, sous forme de rente viagère et exceptionnellement en capital. Cependant, il existe de rares cas pour lesquels un déblocage anticipé reste possible.

Le PERP est intéressant pour les actifs ayant des revenus élevés du fait de la défiscalisation des sommes versées sur le plan. Les titulaires d’un PERP peuvent transférer leur épargne vers l’un des nouveaux PER.