Contrairement à certaines idées reçues, une assurance auto est obligatoire lorsque l’on a un véhicule, même si l’on s’en sert très rarement, voire jamais. En effet, la loi est très stricte sur le sujet et tout véhicule doit être au moins assuré au tiers. Faisons le point sur tout ce que vous devez savoir au sujet de l’assurance auto et nos conseils pour choisir la vôtre !

Tout savoir sur l’assurance auto

Qu’est-ce qu’une assurance auto ?

Une assurance auto permet de couvrir le conducteur en cas d’accident subi ou causé. Tous les véhicules à moteur sont obligés d’être couverts par une assurance. Le contrat d’assurance auto constitue un engagement mutuel entre l’assureur et l’assuré. En contrepartie d’une cotisation (ou prime), l’assureur permet aux conducteurs d’obtenir des garanties contractuelles en cas d’accident ou de dégât.

Les garanties étant optionnelles, les conducteurs peuvent ainsi personnaliser leur contrat d’assurance en fonction de leur profil, mais aussi de l’utilisation de leur véhicule.

Assurance auto : ce que dit la loi

Selon la loi du 27 février 1958 ainsi que le Code des Assurances, article L211-1, puis le Code de la route article L324-1, tout propriétaire d’un véhicule motorisé circulant ou pas sur la voie publique, destiné au transport de personnes ou de biens, doit être couvert par une assurance automobile. Celle-ci aura au moins pour but de couvrir les dommages causés à autrui.

La législation en vigueur impose donc que chaque véhicule soit au moins assuré au titre de la « Responsabilité civile automobile », ce que l’on appelle plus communément « l’assurance au tiers ». Il s’agit d’une couverture de base contre les préjudices physiques, les dommages accidentels et les dégâts matériels. L’assurance auto au tiers permet d’obtenir une couverture à moindre coût.

Les risques et sanctions appliquées en roulant sans assurance auto

En roulant sans assurance (ou en défaut d’assurance), un conducteur écope d’une contravention de 3 750 euros. Cependant, cette infraction à la loi n’est jamais réglée aussi facilement. En effet, en plus de l’amende, bien souvent le conducteur est lourdement sanctionné. Voici les risques qu’il prend.

Combien de temps est valable un contrat d’assurance auto ?

Un contrat auto est valable jusqu’à tacite reconduction, cela signifie que son renouvellement est automatique.

Pourquoi contracter une assurance auto ?

Les dommages matériels survenant après un accident de la route ont un coût important. Grâce à l’assurance automobile, le conducteur ayant causé un accident ayant généré des dommages peut se reposer sur son assurance pour régler les réparations. Il n’aura la plupart du temps que la franchise à payer.

Il en va de même lorsqu’il s’agit d’un accident de voiture important, ayant occasionné des dommages physiques sur un ou plusieurs passagers. L’assurance auto prend alors toute ou partie des frais d’hospitalisation, de rééducation et peut même verser une indemnité en cas de décès.

Quels organismes proposent des assurances auto ?

Il est possible de contracter une assurance automobile auprès de n’importe quel assureur proposant ce service. Celui-ci peut être une entité physique (agence locale par exemple) ou une agence dématérialisée (service d’assurance sur internet).

Comment fonctionne l’assurance auto ?

Le conducteur verse une indemnité mensuelle ou annuelle à son assureur. En contrepartie, celui-ci intervient lorsqu’un accident est provoqué ou subi par le titulaire du contrat.

Le fonctionnement de l’assurance auto varie en fonction de la formule choisie, mais aussi des diverses options. Faisons le point.

Les formules

Il existe la formule dite « au tiers » proposant une couverture de base, mais aussi une formule « tous risques » proposant alors des couvertures plus élevées. Entre les deux existent aussi des formules intermédiaires selon les assureurs, par exemple, le « tiers plus » qui couvre plus que le tiers, mais moins que le tous risques.

Voici les particularités de chaque couverture.

L’assurance au tiers

Il s’agit de l’assurance basique obligatoire, couvrant donc la responsabilité civile du conducteur en cas d’accident causé. En d’autres termes, elle assure les dommages matériels que le conducteur peut occasionner sur les véhicules, mais aussi sur les dommages physiques des tiers, avec son véhicule.

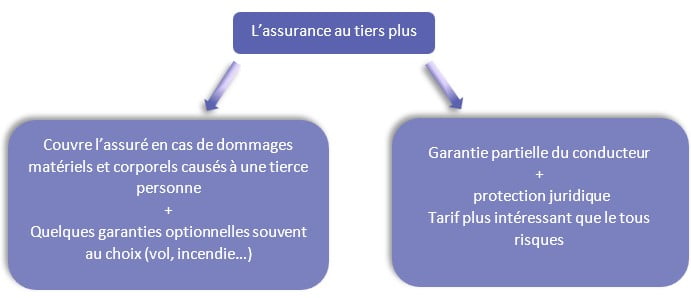

L’assurance au tiers plus

Il s’agit du meilleur compromis entre le contrat au tiers et le contrat tous risques. En effet, avec la version tiers plus, le conducteur bénéficie des mêmes garanties que le contrat au tiers, mais peut bénéficier d’autres options complémentaires. Ainsi, il dispose d’un contrat à la carte, sans pour autant payer le même tarif que le contrat tous risques.

L’assurance auto tous risques

C’est le contrat auto le plus complet, aussi appelé multirisques, permettant de garantir tous les dommages, que le conducteur soit responsable ou pas et que le tiers responsable ait été identifié ou pas. Ce type de contrat auto tous risques couvre même les risques liés aux :

- catastrophes naturelles ;

- attentats ;

- vols ;

- bris de glace ;

- incendie ;

- catastrophes technologiques ;

- tempêtes ;

- actes de terrorisme.

L’assurance auto du kilomètre

L’assurance au kilomètre est moins répandue, pourtant, elle est avantageuse pour les conducteurs roulant peu, soit moins de 8 000 km par an. Cette version peut être instaurée avec un contrat d’assurance au tiers ou tous risques en suivant vos besoins.

Avec la formule de contrat au kilomètre, le conducteur s’engage à ne pas dépasser le plafond fixé par l’assurance (généralement 8 000 km). Chaque année, à la date anniversaire du contrat, une vérification est effectuée. En cas de dépassement, une pénalité sera due par le conducteur. Celle-ci sera forfaitaire ou calculée en fonction du nombre de kilomètres en plus.

Les autres types de contrats d’assurance auto

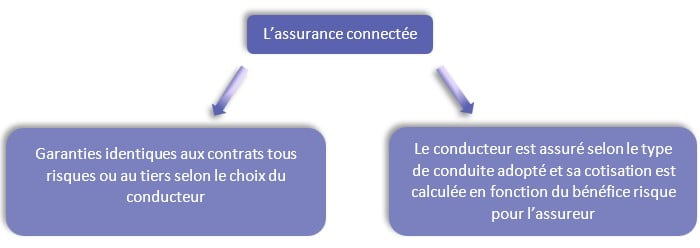

Beaucoup moins connu et proposé seulement par une poignée d’assureurs, il existe aussi le contrat d’assurance auto connecté. Celui-ci est basé sur le calcul du risque que le conducteur fait courir à l’assureur.

Les garanties et la couverture sont identiques à celles des contrats traditionnels. Sauf que le montant de la prime est proportionnel au risque. Pour élaborer son calcul, l’assureur prend en compte les caractéristiques du véhicule ainsi que le profil et les antécédents du conducteur. Il s’agit donc de données figées et non actualisées.

Une application mobile est fournie avec le contrat d’assurance permettant au conducteur de contrôler et d’améliorer en temps réel son score de conduite. De même, un boîtier analysant les données du véhicule et le comportement du conducteur devra être installé sur la prise ODB du véhicule.

Si le conducteur ne représente pas de risque de par sa conduite, l’assureur pourra lui proposer un tarif plus avantageux. Mais attention, l’assureur peut néanmoins mettre un terme au contrat s’il estime que la conduite devenue trop « sportive » peut entraîner un risque plus élevé d’accident.

Les garanties ou prestations optionnelles

En plus des garanties proposées dans les contrats d’assurance auto, il existe aussi des garanties ou prestations optionnelles qui peuvent être ajoutées en fonction de l’utilisation du véhicule, mais aussi en fonction de la couverture souhaitée, par exemple :

- couverture du conducteur en cas d’accident causé à un tiers ;

- garantie en cas de vol, bris de glace ou incendie ;

- garantie vandalisme ;

- garantie collision ;

- vol ou tentative de vol ;

- rachat de franchise ;

- garantie panne mécanique,

- gravage du véhicule ou des vitres ;

- etc.

Il est également possible de bénéficier de prestations d’assistance dès lors que le conducteur assuré subit un accident. Voici quelques exemples de prestations d’assistance en cas d’accident :

- prise en charge du remorquage dans les conditions contractuelles en cas d’immobilisation du véhicule ;

- hébergement du conducteur et des passagers en cas de besoin ;

- prêt d’un véhicule de courtoisie durant les réparations ;

- assistance médicale suite à un accident (ambulance, rapatriement médical depuis l’étranger, etc.) ;

- assurance décès (rapatriement du corps, prise en charge des obsèques, soutien psychologique…) ;

- protection juridique défense et recours ;

- etc.

Que se passe-t-il en cas d’accident ?

Plusieurs cas sont possibles :

Comment choisir son assurance auto ?

Choisir son assurance auto n’est pas une chose facile. Les prix mais aussi les garanties peuvent varier en fonction de plusieurs éléments, comme :

- l’utilisation du véhicule (personnelle, professionnelle, les deux) ;

- le nombre de kilomètres parcourus à l’année ;

- le type de véhicule (neuf ou d’occasion, électrique ou thermique) ;

- l’âge du véhicule ;

- l’âge du conducteur ;

- le budget disponible ;

- les besoins de garanties ;

- le nombre de conducteurs pouvant utiliser le véhicule.

Il est vivement conseillé de réaliser plusieurs devis auprès d’assureurs, qu’il s’agisse d’agences physiques ou sur internet. D’autre part, pour comparer les offres, les comparateurs en ligne sont de bons conseils afin d’aider les intéressés à faire leur choix. Ils permettent aussi d’avoir une vue d’ensemble sur les prestations, les options et les prix pour chaque type de contrat, et ce, de façon totalement gratuite.

De même la plupart des assureurs proposent désormais de faire une simulation en ligne. Il suffit de se laisser guider et de répondre aux questions posées pour obtenir un tarif de la formule d’assurance auto choisie.

Avant toute souscription, il est important de vérifier :

- les limites de garanties et les clauses d’exclusion (celles-ci doivent être mentionnées en caractères apparents) ;

- le montant des franchises ;

- que le contrat relève du droit français en indiquant les instances compétentes en cas de litige.

Vous hésitez entre l’assurance auto au tiers ou tous risques, voici un petit guide qui pourrait vous aider à faire votre choix :

À quel moment souscrire une assurance auto ?

La souscription à un contrat automobile doit être faite au moment même où vous devenez propriétaire d’un véhicule, qu’il soit neuf ou d’occasion. Il est formellement interdit à tout conducteur de circuler sur la voie publique sans que son véhicule soit assuré.

Les assureurs peuvent assurer un véhicule à la minute. C’est-à-dire qu’après un appel, un rendez-vous en agence ou une demande sur internet, les documents couvrant le véhicule sont envoyés en direct sur la boîte mail ou transmis de la main à la main au conducteur.

Cela permet donc de réaliser des achats facilités de véhicules neufs ou d’occasion et de partir directement au volant de sa nouvelle voiture.

Quels sont les documents constitutifs de l’assurance auto ?

La plupart des informations liées au contrat d’assurance auto doivent être fournies par le conducteur. Elles doivent être détaillées et exactes. Plusieurs documents seront également à fournir, comme :

- le relevé d’informations remis par le précédent assureur ;

- le certificat d’immatriculation du véhicule ;

- le permis de conduire des conducteurs amenés à utiliser le véhicule ;

- un RIB (ou un mandat de prélèvement SEPA).

Certains assureurs peuvent également demander des documents supplémentaires, à savoir :

- la pièce d’identité du souscripteur ;

- des photos du véhicule et de la plaque d’immatriculation ;

- l’attestation de conduite de l’employeur pour que le conducteur puisse profiter du bonus acquis.

Une fois le contrat d’assurance émis, celui-ci doit être remis au titulaire et doit contenir :

- les conditions générales (rassemblent les conditions communes applicables à tous les assurés) ;

- les conditions particulières (reprenant les mentions et garanties uniques à chaque assuré, dont le montant des franchises, des primes, etc.) ;

- la notice d’information (contenant des informations utiles à l’assuré) ;

- la proposition (précontrat indiquant les éléments fournis par l’assuré et les conditions de l’assureur) ;

- l’information sur le produit d’assurance ;

- la note de couverture.

Bien sûr, annuellement ou semestriellement en fonction des organismes, la vignette d’assurance ainsi que la carte d’assurance sont envoyées au conducteur. La vignette doit être apposée sur le pare-brise du véhicule et la carte d’assurance doit être signée et conservée par le titulaire du contrat.

Combien coûte une assurance auto ?

Le montant d’une assurance auto est calculé en fonction de plusieurs critères.

En premier lieu, l’assureur impose une prime pure, aussi appelée la prime équilibre ou prime de risque. À ce montant, il ajoute des frais de fonctionnement, mais aussi un chargement de sécurité. Le montant de cette prime varie d’un assureur à l’autre, mais aussi en fonction de nombreux critères, voici lesquels.

L’âge du conducteur

Il faut savoir que les jeunes conducteurs, c’est-à-dire les personnes ayant moins de 3 ans de permis de conduire, se voient appliquer une surprime durant 2 ans. Pour les contrats au tiers, celle-ci peut s’élever à 100 % maximum de la cotisation basique la première année et jusqu’à 50 % la seconde si le conducteur n’a pas eu d’accident.

Dès la troisième année, la surprime disparaît sauf si le conducteur a causé un accident en étant responsable.

Le profil du conducteur

Il s’agit d’un critère qui disparaît peu à peu chez certains assureurs, mais qui reste important pour d’autres. En effet, il est considéré que les hommes sont moins prudents au volant, notamment chez les jeunes conducteurs. Ainsi, le risque étant plus élevé pour les hommes, leur contrat d’assurance est plus cher.

Il en va de même si le conducteur (homme ou femme) n’a pas souscrit de contrat d’assurance pendant 3 ans ou s’il a été arrêté présentant un défaut d’assurance.

Le type de véhicule à assurer

Pour les véhicules neufs, au même titre que les véhicules puissants ou considérés comme haut de gamme, les assureurs augmentent le prix du contrat auto. Les véhicules utilisés quotidiennement dans le cadre professionnel sont aussi concernés par cette hausse de tarifs.

La raison est simple : les risques sont beaucoup plus élevés tant sur route qu’en stationnement du fait de l’utilisation, mais aussi du prestige du véhicule.

Le groupe auquel appartient le véhicule selon sa puissance et sa dangerosité est évalué de 20 à 50. Plus le groupe est élevé et plus les risques sont considérés comme importants donc la prime sera plus élevée.

Il existe aussi une notion de classe de prix (de A à V) et de réparation (de A à ZE) qui représentent la valeur du véhicule. Pour connaître le groupe et la classe d’un véhicule, les assureurs consultent le code d’identification SRA.

L’usage du véhicule

Le trajet le plus commun est celui du domicile vers le travail et vice versa. Peuvent s’ajouter les trajets liés aux loisirs, à l’usage professionnel ou encore à la visite de clientèle par exemple. Ces informations font inévitablement varier le montant de la cotisation.

La zone de géographique

Selon la situation géographique de résidence, l’assurance auto peut passer du simple au double. En effet, le territoire est classifié en zones notées de 2 à 6. Il est plus onéreux d’utiliser un véhicule dans les grandes agglomérations puisqu’il s’agit de lieux propices aux éventuels accidents et actes de vandalisme.

La zone de stationnement

Les véhicules garés dans un parking couvert verront leur contrat d’assurance moins élevé que ceux garés dans la rue par exemple.

Les garanties complémentaires

Si le conducteur souhaite rajouter des garanties facultatives à son contrat d’assurance auto, celles-ci feront inévitablement augmenter son prix total.

Le montant des franchises

Les franchises permettent de faire baisser le montant du contrat d’assurance et diminuent le montant des indemnités en cas de sinistre. Plus le montant des franchises est faible et plus le prix du contrat est élevé.

Le coefficient de réduction majoration (bonus-malus)

C’est une donnée imposée à tous les conducteurs et à tous les assureurs depuis 1976 de façon à récompenser ou sanctionner les conducteurs en fonction de leur conduite. Selon l’annexe de l’article A121-1 du Code des Assurances, ce coefficient s’applique pour la garantie des risques de responsabilité civile, de dommages au véhicule, de vol, d’incendie, de bris de glace et de catastrophe naturelle, directement sur la prime de référence.

Si l’assureur estime que le conducteur a des circonstances aggravantes dans ses antécédents de conduite, il peut alors majorer la prime de référence. Cependant, cette majoration est cloisonnée par la loi à un pourcentage de la prime de référence, à savoir :

- 100 % pour un délit de fuite ;

- 150 % pour conduite sous l’emprise d’alcool ;

- 50 % pour les conducteurs ayant eu 3 sinistres ou plus sur l’année de référence ;

- 100 % pour absence de déclaration de sinistre ou circonstances aggravantes sur les 3 dernières années ;

- 50 % pour la suspension du permis de 2 à 6 mois ;

- 100 % pour la suspension du permis au-delà de 6 mois ;

- 200 % pour plusieurs suspensions de permis durant une période déterminée par l’assureur ;

- 200 % pour l’annulation du permis de conduire.

Les autres éléments

Au montant de la prime nette ainsi qu’aux divers frais ajoutés par l’assureur, la loi impose d’autres taxes au montant des cotisations d’un contrat d’assurance auto :

- la taxe fiscale sur la responsabilité civile obligatoire qui s’élève à 33 % ;

- la taxe fiscale sur les autres garanties (assistance, dommages…) s’élève à 18 % ;

- la taxe au profit du Fonds de garantie (RC obligatoire : 1,2 % + 0,8 %) ;

- les autres garanties obligatoires : 5,90 euros par contrat.

Comment résilier son assurance auto ?

Jusqu’à la mise en place de la loi Châtel, puis de la loi Hamon, il n’était pas possible de rompre son contrat avant la date anniversaire. Cela n’est plus le cas aujourd’hui : il est possible de mettre un terme à son contrat d’assurance auto n’importe quand du moment que la première année de contrat est achevée. La résiliation doit être effectuée par courrier recommandé avec accusé de réception.

En cas de vente du véhicule, le délai de résiliation est de 10 jours après notification par courrier recommandé. L’assureur devra rembourser le montant non utilisé au prorata après avoir reçu la lettre de résiliation accompagnée de la copie du certificat de cession.