La perte d’autonomie est un fléau que redoutent beaucoup de personnes. Elle peut survenir suite à un accident, une maladie ou bien avec l’âge et peut occasionner une perte de revenus considérable. Pour prévenir cet état et éviter que les proches subissent une charge émotionnelle et financière supplémentaire, il existe l’assurance dépendance. Zoom sur ce produit de prévoyance, ses avantages et comment y souscrire.

Tout savoir sur l’assurance dépendance

Qu’est-ce que l’assurance dépendance ?

L’assurance dépendance est un contrat de prévoyance, permettant de pallier la perte d’autonomie. Il se contracte donc en amont de l’état de dépendance, avec un organisme assureur spécialisé ou généralisé. Trois acteurs interviennent dans le milieu :

- Les sociétés d’assurances régies par le code des assurances.

- Les mutuelles de santé régies par le code de la mutualité.

- Les institutions de prévoyance régies par le code de la Sécurité sociale.

En échange d’une cotisation, l’assuré est couvert s’il perd son autonomie, c’est-à-dire s’il est dans l’incapacité de réaliser seul certains actes de la vie quotidienne.

Il percevra donc une rente ou un capital en fonction des contrats. De même, selon l’option choisie, il peut également bénéficier de services complémentaires comme des services d’assistance, un soutien psychologique et bien d’autres.

Qu’est-ce que la notion de dépendance ?

La dépendance est l’incapacité totale ou partielle de réaliser un ou plusieurs actes de la vie courante. Cependant, chaque assureur aura sa propre définition, ainsi que de son degré de perte d’autonomie. C’est pourquoi il est important de bien vérifier les clauses du contrat.

Cependant, les assureurs s’accordent à dire qu’il existe trois types de dépendance :

Qu’est-ce que le label GAD ?

Le label Garantie Assurance Dépendance (GAD) est délivré par la Fédération Française de l’Assurance aux organismes respectant un cahier des charges préétabli et imposé dans le cadre de la dépendance lourde.

Certains critères doivent alors être requis, comme :

- l’utilisation d’un vocabulaire commun ;

- des critères d’appréciation de la perte d’autonomie communs (normalement 3) ;

- une garantie viagère (avec résiliation du contrat de la part de l’organisme assureur que s’il y a non-paiement) ;

- une rente minimum de 500 euros mensuels en cas de dépendance lourde ;

- l’absence de sélection sur critères médicaux pour les personnes de moins de 50 ans (sauf pour invalidité, Affection longue durée préexistante) ;

- une information annuelle sur le montant des cotisations, des garanties et sur la revalorisation ;

- un maintien partiel des garanties prévues en cas de dépendance lourde si le titulaire interrompt le paiement des cotisations.

Assurance dépendance collective ou individuelle : quelle différence ?

L’assurance dépendance

L’assurance dépendance individuelle est signée en direct par l’intéressé auprès de l’assureur. Le souscripteur est donc l’intéressé. Il choisit lui-même les prestations dont il a besoin ainsi que le montant de la rente qu’il souhaite percevoir.

L’assurance dépendance collective

Contrairement à l’assurance individuelle, l’assurance dépendance collective est souscrite par une entreprise, une mutuelle ou une association pour le compte des salariés. L’assuré n’est donc pas le souscripteur, mais le ou les bénéficiaires.

En général, ce sont les institutions de prévoyance qui proposent ce type de contrat. Il existe d’ailleurs trois types de garanties collectives :

- La couverture annuelle.

- La couverture viagère.

- La couverture en « points de dépendance ».

Les contrats d’assurance dépendance collectifs sont souvent plus avantageux, car ils couvrent tous les salariés qu’importe leurs revenus, leur état de santé et leur ancienneté.

D’autre part, l’effort de cotisation est réduit grâce à la mutualisation des salariés, mais aussi parce que l’employeur participe au financement (en général à hauteur de 50 %).

L’assurance dépendance est-elle obligatoire ?

En théorie, non. Il s’agit d’une assurance totalement facultative à laquelle il est possible d’adhérer ou pas à titre individuel.

Cependant, elle peut devenir obligatoire dans le cadre d’une assurance dépendance souscrite par l’employeur pour les salariés de l’entreprise. Dans ce cas précis, les salariés sont obligés de cotiser pour l’assurance dépendance.

Quels sont les différents types de contrats proposés dans le cadre de l’assurance dépendance individuelle ?

Il existe deux types de contrats bien distincts pour la garantie dépendance individuelle. Les voici en détail.

1. Le contrat de prévoyance

Pour les contrats de prévoyance, la garantie principale n’est autre que la dépendance. En d’autres termes, si le titulaire du contrat perd son autonomie, il percevra la prestation prévue contractuellement sous forme de rente mensuelle ou sous forme de capital. Des services d’assistance viennent aussi compléter l’offre.

Toutefois, si le titulaire du contrat décède sans avoir été en situation de dépendance, les cotisations qu’il a versées sont perdues et conservées par l’assureur. C’est ce que l’on appelle un contrat à fonds perdus.

2. Le contrat d’assurance vie

En parallèle au contrat de prévoyance, il existe le contrat d’assurance vie. La garantie principale de ce type de contrat est le décès ou l’épargne retraite, cependant, la dépendance est une option qu’il est possible de rajouter au contrat.

Si le titulaire dispose d’un contrat d’assurance vie dont la garantie principale est le décès et s’il devient dépendant avant la fin du contrat, alors une partie du capital cumulé qui doit initialement être reversé au(x) bénéficiaire(s) désigné(s) sera transformée en rente pour être versée mensuellement au titulaire.

Si le titulaire a souscrit un contrat d’assurance vie pour l’épargne retraite et s’il devient dépendant, alors le montant de la rente qu’il devait percevoir dès l’âge défini dans le contrat lui sera immédiatement versé.

À qui s’adresse l’assurance dépendance ?

L’assurance dépendance, comme tous les contrats de prévoyance, ne peut être souscrite dès que le besoin s’en fait ressentir. Son rôle étant d’anticiper la situation de dépendance, cette assurance doit être souscrite le plus tôt possible. En général, l’âge moyen est autour des 40 ans.

À quel montant de rente mensuelle s’attendre en cas de dépendance ?

Le montant de la rente n’est pas identique en fonction des organismes. En effet, il varie aussi en fonction :

- de l’âge à la souscription ;

- de l’étendue de la garantie ;

- de l’état de santé du titulaire du contrat ;

- de l’existence d’un capital ;

- du montant de la cotisation mensuelle.

En général, la rente mensuelle est rarement plus basse que 300 euros, du moins, en dessous de ce montant, la prestation n’est pas forcément intéressante. Selon les organismes, le montant de la rente peut aussi atteindre 3 000 euros ou plus. Tout dépendra du budget que vous pourrez allouer à ce type de contrat d’assurance.

Pourquoi souscrire une assurance dépendance ?

La perte d’autonomie est un moment critique dans la vie, tant pour celui qui la subit que pour l’entourage. En plus de l’impact psychologique, il y a aussi une conséquence financière. En effet, les dépenses pour maintenir la personne à domicile ou bien pour l’héberger dans un établissement spécialisé (EHPAD) sont énormes. Les diverses aides de l’État ainsi que les pensions de retraite ne peuvent en général pas couvrir les frais.

En France, l’espérance de vie a tendance à rallonger, ce qui fait augmenter le risque de dépendance. En d’autres termes, souscrire une assurance dépendance permet alors d’anticiper les divers frais sans avoir à impacter financièrement ses proches ou à ponctionner dans le patrimoine durement constitué.

Quelles sont les garanties incluses dans l’assurance dépendance ?

Les prestations proposées dans le cadre d’une assurance dépendance varient d’un assureur à l’autre. Mais il n’est pas rare de retrouver certains points communs.

La dépendance partielle

Elle ne peut être revendiquée que si elle est prévue dans l’offre contractuelle. La dépendance partielle correspond à l’inaptitude à réaliser au moins trois des cinq actes de la vie quotidienne sans aide extérieure.

Dès lors que la dépendance partielle est reconnue, un pourcentage de la rente prévue pour la dépendance totale (qui varie en fonction du degré de dépendance) est versé au souscripteur.

La dépendance totale

La dépendance totale est l’incapacité de réaliser au moins quatre des cinq actes ordinaires de la vie quotidienne sans aide extérieure. Dans ce cas, le titulaire du contrat perçoit 100 % du montant de la rente prévue.

En plus de ces prestations financières, il existe aussi des prestations de service généralement communes au plus grand nombre des contrats, à savoir :

- un service d’assistance (aide-ménagère, garde-malade, etc.) ;

- un service d’information ;

- un service de prévention ou conseil au sujet de la perte d’autonomie ;

- une aide aux démarches administratives.

Le capital équipement

Il s’agit d’une somme versée en général dès les premiers signes de perte d’autonomie, afin d’équiper le logement ou le véhicule afin de maintenir le titulaire à domicile. La somme varie d’un assureur à l’autre.

Les garanties d’assistance

Dans la grande majorité des contrats d’assurance dépendance, l’auxiliaire de vie, la prise en charge des soins médicaux et paramédicaux sont généralement proposés.

Quelles sont les garanties optionnelles possibles dans un contrat dépendance ?

Il existe des garanties optionnelles qu’il est possible de souscrire pour renforcer les garanties de base. Celles-ci font la plupart du temps partie des prestations d’assistance et varient en fonction de l’assureur. L’on peut retrouver :

- l’aide ménagère ;

- la garde de nuit ;

- la téléassistance ;

- le portage de repas à domicile ;

- la garde des enfants ;

- la garde des animaux de compagnie.

Existe-t-il des exclusions au contrat d’assurance dépendance ?

Il existe, en effet, des conditions pour lesquelles les garanties de l’assurance dépendance ne peuvent être applicables. Celles-ci varient généralement d’un organisme à l’autre, mais la quasi-totalité des assureurs refuse d’appliquer les garanties en cas de dépendance survenue suite à :

- un fait volontaire de l’assuré (tentative de suicide, mutilation, etc.) ;

- l’usage de stupéfiants ;

- un accident de la route dans lequel l’assuré était sous emprise d’alcool ;

- une guerre civile ou étrangère ;

- une émeute, une rixe ou des actes de terrorisme ;

- une transmutation ou désintégration du noyau atomique ;

- des complications neurologiques ou neuropsychiatriques dues à l’abus d’alcool ;

- l’usage de véhicules à moteur utilisés pour de la compétition dans un cadre officiel ou privé (courses de rallye, démonstrations, acrobaties, etc.) ;

- des risques aériens dans le cadre de compétitions officielles ou privées, avec des tentatives de records, des vols d’essai sur prototypes, etc. ;

- la pratique d’activités sportives considérées comme dangereuses (parachute, spéléologie, deltaplane, ULM, saut à l’élastique, etc.) ;

- une affection de longue durée (ALD).

Combien coûte une assurance dépendance ?

Le tarif d’une assurance dépendance (ou prime) est calculé en fonction de nombreux critères différents et va donc varier suivant :

- le type d’organisme ;

- l’âge du demandeur au moment de la signature du contrat ;

- l’état de santé du souscripteur ;

- du niveau de rente choisi ;

- de l’étendue de la couverture ;

- des garanties optionnelles choisies.

À noter que plus l’intéressé souscrit tardivement, plus les cotisations seront élevées. De même, si l’assureur estime qu’il y a un risque d’assurer le demandeur, soit parce que son état de santé n’est pas optimal, soit parce qu’il est estimé trop âgé, il peut appliquer une surcote, voire refuser le dossier.

Il est aussi bon de rappeler que le montant de la prime n’est pas fixe et qu’elle est donc réévaluée selon un taux et aux conditions définies par l’assureur. Si l’assuré refuse l’évolution des cotisations, la rente peut être proportionnellement réduite ou le contrat peut être résilié par l’assureur.

Voici une idée des prix pratiqués pour un contrat dont la rente mensuelle s’élève à 500 euros :

| Âge du souscripteur | Perte d’autonomie partielle | Perte d’autonomie totale |

|---|---|---|

| Jusqu’à 65 ans | 710 euros par an | 310 euros par an |

| De 65 à 70 ans | 1 000 euros par an | 400 euros par an |

Comment fonctionne l’assurance dépendance ?

Dès lors que le titulaire d’un contrat d’assurance dépendance perd son autonomie, il doit en avertir son organisme assureur. Ce dernier lui transmettra un dossier à remplir dont une partie devra être remplie par le médecin traitant ou un médecin hospitalier. Ce dossier complet et dûment rempli devra alors être renvoyé à l’assureur qui l’étudiera.

Le médecin-conseil de l’assurance vérifiera le dossier médical et approuvera ou pas l’état de dépendance selon les informations fournies.

Afin de déterminer le niveau de dépendance, l’assureur va utiliser un voire les deux outils suivants.

La grille AVQ (Actes de la Vie Quotidienne)

Elle permet de tester l’aptitude des personnes à réaliser les cinq actes de la vie courante sans aide extérieure, à savoir :

La grille AGGIR

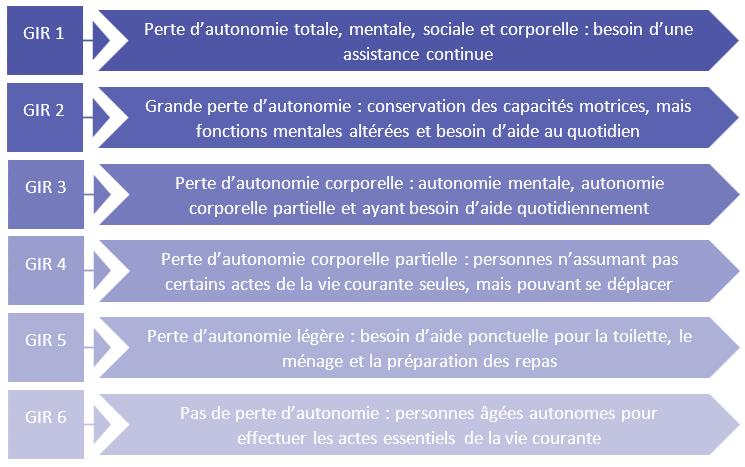

Cette dernière est classifiée en 6 GIR :

Une fois le niveau de dépendance évalué, l’assuré percevra sa rente selon la formule choisie ainsi que les modalités contractuelles.

Le délai de carence

Il s’agit de la période d’attente entre la date d’effet du contrat et le moment où l’assuré pourra prétendre à ses garanties s’il devient dépendant.

- Si la situation de dépendance survient durant le délai de carence, l’assuré ne percevra aucune prestation et le contrat sera automatiquement clôturé.

- Si la dépendance survient suite à un accident d’origine accidentelle, alors le délai de carence ne s’applique pas.

Le délai de franchise

Selon les assureurs, un délai de franchise de 90 jours est applicable dès que l’assureur reconnait la dépendance du titulaire du contrat. Durant ces trois mois, l’assuré ne perçoit pas sa rente, elle ne sera versée qu’au terme de la période de franchise.

Comment bien choisir son assurance dépendance ?

Il existe tellement d’offres qu’il est facile de s’y perdre. Chaque assureur dispose même parfois de plusieurs types de contrats ! Alors pour vous aider à y voir plus clair, l’idéal est d’utiliser des comparateurs gratuits en ligne. Cela vous permettra de faire un premier tri pour trouver votre assurance dépendance.

Vous pouvez également contacter les organismes que vous souhaitez solliciter, afin de leur demander un devis personnalisé. Cela ne vous engage à rien et reste également gratuit. Avant toute signature, veillez à vérifier les points suivants :

- la limite d’âge de souscription selon le cas ;

- les risques garantis dans le contrat ;

- le montant de la rente proposé ;

- le remboursement des cotisations versées si la dépendance survient durant la période de carence ;

- les exclusions de garanties ;

- la définition de la dépendance prévue par l’organisme en question.

Comment souscrire une assurance dépendance ?

Une fois que vos devis ont été réalisés et qu’après étude, vous avez choisi un organisme assureur, alors, il ne vous reste plus qu’à prendre contact avec lui.

Un dossier de demande d’adhésion vous sera communiqué, ainsi que, selon les cas, un questionnaire santé.

Une fois le dossier reçu, l’assureur l’étudiera avec l’aide de son médecin-conseil avant de valider sans restriction, valider avec surcote ou refuser la demande.

Comment résilier son assurance dépendance ?

La possibilité de résilier une assurance dépendance varie d’un organisme à l’autre. Pour savoir quels sont vos droits, vous devez vous reporter au contrat signé avec votre assureur. Vous connaitrez également la procédure à suivre.